Excelente artigo do Alexandre Pinto , publicado na Prensa, em 31/01/22, sob o título: Pix: a pílula vermelha que vai transformar a indústria de cartões de crédito?

Excelente artigo do Alexandre Pinto , publicado na Prensa, em 31/01/22, sob o título: Pix: a pílula vermelha que vai transformar a indústria de cartões de crédito?

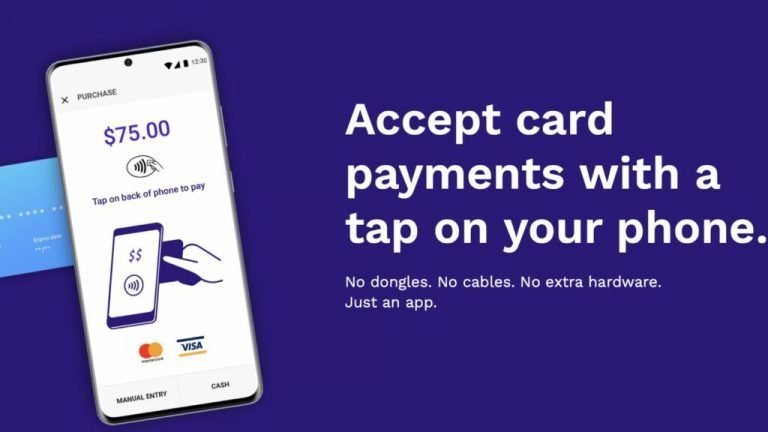

Apple está trabalhando em uma atualização de seu sistema operacional que transformará seu iPhone em um terminal de pagamento, permitindo que os usuários aceitem pagamentos com o toque de um cartão.

Isso permitirá que lojistas aceitem pagamentos diretamente em um iPhone sem nenhum hardware adicional, de acordo com um relatório da Bloomberg publicado hoje.

Como aponta o relatório da Bloomberg, os esforços internos da Apple para lançar esse recurso vêm depois que ela adquiriu a Mobeewave em 2020 por cerca de US$ 100 milhões. Antes de ser adquirida pela Apple, a Mobeewave se autodenominava como uma forma de aceitar pagamentos com cartão de crédito “com um toque no telefone”.

Um serviço como esse significaria que os comerciantes não precisariam mais de hardware adicional, capaz de ler o chip do cartão, e supostamente integrariam a tecnologia tap-to-pay em iPhones. Os clientes poderiam fazer pagamentos tocando na parte de trás do iPhone do comerciante com um cartão de pagamento ou outro iPhone, diz o relatório. Os iPhones provavelmente contariam com o chip NFC para este próximo serviço.

A Apple pode começar a lançar o recurso por meio de uma atualização de software nos próximos meses, dizem fontes da Bloomberg. Espera-se que a empresa lance a primeira versão beta do iOS 15.4 em breve, que provavelmente verá uma versão final para os consumidores nos próximos meses

O Banco Itaucard S/A (ITAUCARD) pode ser a primeira grande instituição a explorar os “trilhos” do Pix de forma inovadora. O projeto envolve transações de pagamento com concessão de crédito, rotativo ou parcelado, nos estabelecimentos comerciais, através das funcionalidades do Pix.

O projeto do ITAUCARD, assim como outros seis projetos, foi escolhido para participar do primeiro ciclo do Sandbox Regulatório, lançado pelo Banco Central do Brasil.

O Sandbox Regulatório é um ambiente em que entidades são autorizadas pelo Banco Central do Brasil para testar, por período determinado, projeto inovador na área financeira ou de pagamento, observando um conjunto específico de disposições regulamentares que amparam a realização controlada e delimitada de suas atividades.

Os objetivos são: estimular a inovação e a diversidade de modelos de negócio, estimular a concorrência entre os fornecedores de produtos e serviços financeiros e atender às diversas necessidades dos usuários, no âmbito do Sistema Financeiro Nacional (SFN) e do Sistema de Pagamentos Brasileiro (SPB), assegurando a higidez desses sistemas.

A seleção e classificação dos projetos submetidos ao Sandbox do BC é feita pelo Comitê Estratégico de Gestão (CESB).

O Sandbox Regulatório será operacionalizado por meio de ciclos. Esse primeiro terá duração de um ano, podendo ser prorrogado por igual período.

Note que o Sandbox é um período de testes, com prazo para ser encerrado. Não é uma autorização definitiva. Por isso, ao final do ciclo, ou o projeto é autorizado de forma definitiva pelo Banco Central ou será encerrado.

Veja aqui a lista de projetos selecionados para o Ciclo 1

Os projetos aprovados receberão autorização específica do Banco Central do Brasil e terão o seu desenvolvimento acompanhado pelo Comitê Estratégico de Gestão do Sandbox BC (Cesb).

O Ciclo 1 terá duração de um ano, podendo ser prorrogado por mais um.

A intenção é que, após esse período e, com as orientações do BC, os projetos selecionados que se mostrarem efetivos possam ser implementados de forma permanente por participantes do mercado, contribuindo para a oferta de novos e melhores serviços aos usuários dos Sistemas Financeiro Nacional (SFN) e de Pagamentos Brasileiro (SPB).

Como funciona

Durante o período de testes, as empresas ficam sujeitas a requisitos regulatórios diferenciados e podem receber dos agentes reguladores orientações personalizadas sobre como interpretar e aplicar a regulamentação cabível.

Ao mesmo tempo, os órgãos reguladores irão monitorar a implementação e os resultados dos projetos, sendo capazes de avaliar os riscos associados aos novos produtos e serviços. Caso o BC identifique inadequação no gerenciamento dos riscos associados à execução do projeto pelo participante, o regulador poderá determinar o aperfeiçoamento do projeto e, se o BC detectar que a atividade do participante expõe o SFN ou o SPB a riscos excessivos, a autarquia poderá estabelecer limites para a execução do projeto.

Nossa opinião é que todos estão certos!!!

A GetNet tem boas razões para discutir o assunto, mas não posso dizer que o Nubank está cometendo algum erro. Nem mesmo a Mastercard, pois concorre com Visa e Elo.

A solução não deveria estar nos tribunais, mas sim com o regulador, neste caso o Banco Central do Brasil. O Bacen editou consulta pública propondo harmonizar as regras relativas à tarifa de intercâmbio (TIC) e ao prazo de liquidação de operações de cartões pré-pagos às dos cartões de débito.

Lei matéria publicada hoje na Veja, sob o título: “Nubank é acusado de driblar regra e inflar receita com ajuda da Mastercard”

BNPL (Buy Now, Pay Later”), cuja tradução é “Compre Agora, Pague Depois” é um produto que está sendo lançado em diversos países, como uma “inovação” e ameaça aos meios de pagamentos tradicionais, como cartão de crédito. Achou estranha a palavra “inovação”? Pois é, o comércio brasileiro já oferta crédito semelhante há muito tempo. Começamos com a caderneta, evoluímos para o carnê, CDC (Crédito Direto ao Consumidor) e, desde a década de 1990 utilizamos o “Parcelado sem Juros” no cartão de crédito, em substituição ao cheque pré-datado (ou pós-datado).

A Mastercard está entrando no mercado competitivo de empréstimos parcelados, permitindo que bancos e empresas iniciantes aumentem suas próprias ofertas do tipo “compre agora, pague depois”.

Na terça-feira, dia 28/09, a empresa anunciou um novo programa chamado “Mastercard Installments” para os mercados dos EUA, Austrália e Reino Unido, que entrará no ar no primeiro trimestre do próximo ano. O estilo de financiamento, cada vez mais popular, permite que os compradores dividam as compras por meio de pagamentos mensais, muitas vezes sem juros.

A Mastercard não empresta diretamente aos clientes. Sua rede atua como intermediária no processo de pagamento de cartões de crédito e débito. O Mastercard Installments permite aos bancos, credores, fintechs e carteiras digitais a capacidade de oferecer experiências BNPL aos comerciantes com flexibilidade em toda a rede de aceitação.

Os chamados empréstimos BNPL aumentam as vendas em 45% em média e reduzem o “abandono do carrinho” em 35%, de acordo com a Mastercard. Os lojistas brasileiros sabem muito bem como é importante ofertar o “Parcelado sem Juros”. Craig Vosburg, diretor de produtos da Mastercard, disse que os comerciantes veem esse tipo de financiamento como uma forma de impulsionar as vendas. Os clientes, por sua vez, tendem a recorrer a esses financiamentos como uma alternativa mais barata e conveniente ao crédito rotativo tradicional.

A norte americana Square anunciou um acordo de US $ 29 bilhões em agosto para comprar a empresa australiana AfterPay, entrando no setor. A AfterPay é uma das primeiras e mais conhecidas empresas do setor e, recentemente, firmou parceria com a Amazon para uma opção de “compre agora, pague depois” no site de e-commerce.

PayPal, Klarna, Fiserv, Affirm, American Express, Citi e J.P. Morgan Chase estão oferecendo produtos semelhantes. A Apple planeja lançar pagamentos parcelados em parceria com a Goldman Sachs, informou a Bloomberg. A Visa está desenvolvendo um produto semelhante. O CEO do Affirm, Max Levchin, está entre aqueles que argumentaram que o crédito parcelado poderia ser uma ameaça para os players tradicionais de cartões, como Mastercard e Visa, por diminuir o uso do crédito rotativo. Vosburg, no entanto, ressalta que esse tipo de transação levará a um volume “adicional” de vendas com cartão. Muitos dos pagamentos em parcelas tendem a ser uma transação de crédito Mastercard, na qual a empresa cobra uma pequena taxa. “Vemos um predomínio, em nosso programa e em outros, de pessoas que escolhem o débito Mastercard como meio de pagamento das parcelas”, disse Vosburg. “É consistente com nossa missão de oferecer opções aos consumidores em termos de como desejam pagar, e aos comerciantes em termos de como desejam ser pagos.”

Alguns analistas alertaram sobre o risco de crédito adicional e algo chamado “empilhamento de dívidas” – ou o uso de formas tradicionais de crédito para financiar esses pagamentos parcelados. Algumas ofertas de pagamento posterior também não são relatadas às agências de crédito. As empresas que oferecem esses financiamentos dizem que são capazes de usar os dados para avaliar a capacidade de crédito melhor do que um modelo de score tradicional. “Os credores não querem conceder empréstimos/financiamento correndo riscos de inadimplência e não é do nosso interesse ver os credores fazendo isso – então, estamos trabalhando ativamente para melhorar a visibilidade das informações sobre a capacidade dos consumidores de pagar um financiamento”, Disse Vosburg.

“No cerne disso, os pagamentos se resumem à escolha – e as pessoas querem usar o seu potencial de compra com maior flexibilidade e controle”, diz Vosburg. “O Mastercard Installments foi desenvolvido com base em nossos princípios de proteger os consumidores e permitir a escolha do método de pagamento sem sacrificar a confiança e a segurança. É mais uma forma digital de pagamento, permitindo comprar hoje e pagar no futuro, que está sendo construída por meio de relacionamentos de maior confiança entre consumidores, bancos e outros credores, em comerciantes de sua escolha.”

O Conselho Monetário Nacional (CMN) e o Banco Central (BC) aperfeiçoaram a regulamentação cambial e de capitais internacionais para aumentar a competição, a inclusão financeira e a inovação no setor. Entre as novidades, instituições de pagamento (IPs) poderão ser autorizadas pelo BC para operar no mercado de câmbio, atuando exclusivamente em meio eletrônico. Além disso, contas de pagamento pré-pagas e cartões de crédito poderão ser usados, sem limitação de valor, para comprar moeda estrangeira.

As medidas se inserem nas dimensões Inclusão e Competitividade da Agenda BC# e estão alinhadas à prioridade conferida pelo G20 para a melhora dos pagamentos internacionais no que se refere a custos, tempo, transparência e acesso. Também se inserem na agenda 2030 da Organização das Nações Unidas (ONU) para que seus países membros proponham iniciativas para diminuir os custos das transferências pessoais (remittances).

Entre as mudanças, as instituições não bancárias autorizadas a operar em câmbio – corretoras de títulos e valores mobiliários, distribuidoras de títulos e valores mobiliários, corretoras de câmbio e IPs – poderão realizar pagamentos e transferências internacionais utilizando contas em moeda estrangeira de sua titularidade mantidas no exterior. Essa possibilidade estava limitada aos bancos. Além disso, exportadores brasileiros poderão receber receitas de exportação em conta de pagamento mantida em seu nome em instituição financeira no exterior.

Também está previsto na norma que pessoas e empresas não residentes possam ter contas de pagamento pré-pagas em reais para efetuar pagamentos e recebimentos no Brasil, limitados a R$10 mil por transação. Tais contas devem ser mantidas em instituições autorizadas a operar em câmbio.

Modernização Houve ainda consolidação e modernização da regulamentação dos serviços de pagamento ou transferência internacional no mercado de câmbio, o que dá tratamento uniforme para as transações realizadas com a participação de emissores de cartão de uso internacional, de empresas facilitadoras de pagamentos internacionais e de intermediários e representantes em aquisições de encomendas internacionais. Tais serviços passarão a ser referidos na regulamentação cambial pelo termo eFX.

Além da aquisição de bens e serviços, será permitida, por meio da sistemática de eFX fornecida por instituição autorizada pelo BC, a realização de transferências pessoais (remittances) e de transferências de recursos entre contas mantidas pelo cliente no País e no exterior de até US$10 mil.

As normas aprovadas foram objeto da Consulta Pública nº 79/2020, disponível entre 12 de novembro de 2020 e 29 de janeiro de 2021, que teve participação, diretamente ou por meio de entidade representativa, de instituições financeiras, instituições de pagamento, empresas de tecnologia, prestadores de serviços, empresas de consultoria, escritórios de advocacia e cidadãos.

Essas medidas, trazidas pela Resolução CMN nº 4.942 e pela Resolução BCB nº 137, entram em vigor em 1º de outubro de 2021, à exceção da permissão de autorização para as IPs atuarem no mercado de câmbio, que entrará em vigor em 1º de setembro de 2022.